A diversificação de investimentos é uma estratégia financeira chave para minimizar riscos e maximizar retornos. Consiste na alocação de recursos em diferentes categorias de ativos, mercados ou instrumentos financeiros. O princípio subjacente é simples: não colocar todos os ovos na mesma cesta. Através da diversificação, investidores podem reduzir o impacto negativo de um mau desempenho de um único investimento em seu portfólio global.

A estratégia de diversificação de investimentos engloba várias classes de ativos, incluindo ações, títulos, imóveis e commodities, cada uma com diferentes níveis de risco e retorno. Além disso, a diversificação pode se estender a investimentos em mercados internacionais, oferecendo exposição a economias em crescimento e mitigando riscos associados a flutuações econômicas locais. Esta abordagem não apenas protege contra a volatilidade do mercado, mas também proporciona oportunidades de crescimento em diferentes setores e regiões.

Este artigo, fundamentado em pesquisas e análises detalhadas, visa oferecer uma compreensão profunda sobre a importância e a implementação eficaz da diversificação de investimentos. Revisamos cada detalhe com o objetivo de fornecer informações precisas e úteis, esperando que este conteúdo contribua significativamente para suas decisões de investimento.

O que é diversificação de investimentos?

Diversificação de investimentos refere-se ao processo de alocar capital em uma variedade de diferentes ativos financeiros, classes de ativos, ou mercados para reduzir o risco. Esse princípio fundamental da gestão de investimentos baseia-se na premissa de que diferentes investimentos reagirão de maneira diversa a condições de mercado idênticas. Ao espalhar investimentos, os investidores minimizam o risco de perdas significativas decorrentes do mau desempenho de um único ativo ou segmento de mercado.

A diversificação de investimentos eficaz envolve mais do que simplesmente adicionar diferentes ativos a um portfólio. Requer uma compreensão cuidadosa de como diferentes ativos e classes de ativos interagem entre si sob diversas condições econômicas. A ideia é combinar ativos que tenham baixa correlação entre si, ou seja, que não se movam necessariamente na mesma direção ao mesmo tempo. Esse equilíbrio pode ajudar a estabilizar o desempenho do portfólio ao longo do tempo, mesmo em mercados voláteis.

Ao implementar a diversificação de investimentos, os investidores podem considerar uma ampla gama de ativos, incluindo ações, títulos, commodities e imóveis, bem como investimentos em diferentes geografias e setores econômicos. Essa estratégia não apenas reduz o risco, mas também pode abrir novas oportunidades de crescimento. A diversificação permite que os investidores explorem potenciais de rendimento em várias frentes, adaptando-se às mudanças do mercado e aproveitando novas tendências e setores em ascensão.

A importância da diversificação para reduzir riscos

A importância da diversificação de investimentos no contexto de redução de riscos não pode ser subestimada. Ao dispersar o capital investido através de uma variedade de ativos, investidores diluem o impacto negativo que qualquer ativo único pode ter sobre o portfólio total. Esse é um dos conceitos mais críticos em investimentos, protegendo o capital contra volatilidades e incertezas do mercado. Em essência, a diversificação de investimentos age como um mecanismo de defesa, mitigando perdas durante períodos de desempenho negativo de certos ativos.

Uma abordagem bem diversificada também aproveita as oportunidades de crescimento em diferentes áreas do mercado. Enquanto algumas classes de ativos podem sofrer devido a condições econômicas adversas, outras podem prosperar. Ao investir em várias classes de ativos, os investidores podem compensar as perdas em uma área com ganhos em outra. Essa estratégia equilibra o portfólio, promovendo um crescimento mais consistente e reduzindo a dependência de qualquer investimento individual.

Além disso, a diversificação de investimentos ajuda na adaptação às mudanças econômicas globais. Investimentos em mercados internacionais e em diferentes setores econômicos permitem aos investidores se beneficiarem de tendências de crescimento em diferentes partes do mundo. Esse enfoque global não só abre portas para novas oportunidades de investimento, mas também oferece uma camada adicional de proteção contra a volatilidade específica do mercado doméstico.

Teoria do portfólio

A teoria do portfólio serve como fundamento para a estratégia de diversificação de investimentos. Ela sugere que investidores podem minimizar riscos e maximizar retornos através da seleção cuidadosa de vários ativos. Esta teoria, desenvolvida por Harry Markowitz na década de 1950, introduziu o conceito de eficiência de portfólio, destacando a importância de balancear o retorno do investimento.

Investidores utilizam esta teoria para construir portfólios que alinham-se com seus objetivos de investimento, horizonte de tempo e tolerância ao risco. Selecionando ativos que não se movem de maneira idêntica, eles podem reduzir a volatilidade geral do portfólio. Portanto, a correlação entre os ativos torna-se um aspecto crítico na diversificação efetiva, incentivando a inclusão de ativos com correlações baixas ou negativas.

Além de reduzir o risco, a teoria do portfólio enfatiza a otimização do retorno para o investidor. Ao diversificar, investidores não se limitam a um único ativo ou mercado, mas buscam oportunidades globais. Isso permite que explorem diferentes potenciais de crescimento, ajustando seus portfólios conforme mudanças no cenário econômico global e em suas circunstâncias pessoais.

Mitos e verdades

A diversificação de investimentos é frequentemente promovida como a melhor estratégia para mitigar riscos, mas existem equívocos comuns sobre sua eficácia em relação ao timing de mercado. Muitos acreditam que é possível maximizar retornos ao entrar e sair do mercado no momento certo. No entanto, a realidade é que o timing de mercado é extremamente difícil, mesmo para investidores experientes, devido à imprevisibilidade dos movimentos de mercado.

A verdadeira essência da diversificação de investimentos não reside em tentar prever o mercado, mas em construir um portfólio resiliente que possa suportar volatilidades e incertezas. Alocar investimentos em diferentes classes de ativos, geografias e setores pode reduzir o impacto negativo de qualquer evento adverso em um único investimento. Isso cria um amortecedor contra a volatilidade, permitindo que o portfólio cresça de maneira mais estável a longo prazo.

Mitos sobre o timing de mercado frequentemente desviam a atenção de uma abordagem de investimento disciplinada e baseada em fundamentos. Em vez de tentar cronometrar o mercado, os investidores devem focar em estabelecer objetivos financeiros claros, realizar uma alocação de ativos consistente com sua tolerância ao risco e revisar periodicamente seus portfólios para ajustes necessários. Esta abordagem, embora menos glamorosa, provou ser mais eficaz para construir riqueza sustentável ao longo do tempo.

Ações, títulos e imóveis

Ações, títulos e imóveis representam três categorias principais de ativos em que investidores frequentemente diversificam seus portfólios. Ações oferecem participação em empresas e potencial de valorização a longo prazo, mas com maior volatilidade e risco. Investidores as escolhem buscando crescimento do capital e, em alguns casos, dividendos.

Títulos, por outro lado, são considerados mais seguros, gerando renda fixa. Eles incluem dívidas corporativas e governamentais, oferecendo retornos previsíveis e menor risco em comparação com ações. Essa segurança faz dos títulos uma escolha atraente para investidores que buscam preservar capital e obter fluxo de renda estável.

Imóveis, tanto físicos quanto por meio de fundos de investimento imobiliário (REITs), adicionam outra camada de diversificação de investimentos. Essa categoria de ativo proporciona renda por meio de aluguéis e potencial de valorização do imóvel. Os imóveis também oferecem benefícios fiscais e uma proteção contra a inflação, tornando-se uma opção valiosa para diversificar e proteger o portfólio contra diferentes cenários econômicos.

Mercados internacionais

Investir em mercados internacionais permite aos investidores acessar oportunidades de crescimento fora de seu país de origem. Esta estratégia amplia o universo de investimentos disponíveis, abrangendo economias emergentes e desenvolvidas com diferentes ciclos econômicos. A diversificação de investimentos em mercados internacionais pode ajudar a reduzir o risco do portfólio, pois as economias globais não se movem uniformemente.

A exposição a moedas estrangeiras é outro aspecto importante do investimento internacional. Embora traga riscos adicionais, como a volatilidade cambial, também oferece o potencial de ganhos com movimentos favoráveis de moeda. Investidores podem se beneficiar da valorização de moedas fortes em relação à sua moeda local, melhorando os retornos totais de seus investimentos internacionais.

Contudo, é crucial realizar uma pesquisa detalhada e considerar fatores como estabilidade política, regulamentações locais e riscos de mercado específicos ao investir internacionalmente. Esta abordagem garante que os investidores estejam bem informados sobre os riscos e oportunidades que acompanham os investimentos em diferentes mercados ao redor do mundo.

Fundos de índice (ETFs)

Os Fundos de Índice, conhecidos como ETFs (Exchange Traded Funds), são instrumentos financeiros que oferecem diversificação instantânea a custos relativamente baixos. Eles replicam os índices de mercado, permitindo que investidores comprem uma cesta de ações ou títulos em uma única transação. Isso torna os ETFs uma ferramenta valiosa para investidores que buscam exposição ampla ao mercado com facilidade de negociação.

Os ETFs cobrem uma ampla gama de classes de ativos, incluindo ações, títulos, commodities e moedas, facilitando a diversificação além das fronteiras geográficas e setoriais. Eles são particularmente úteis para investidores que desejam acessar mercados específicos ou nichos de investimento sem a necessidade de selecionar ações ou títulos individuais.

A estrutura de custo eficiente dos ETFs, devido às taxas de administração geralmente baixas, adiciona ao seu apelo entre os investidores. Além disso, a transparência e a liquidez oferecidas pelos ETFs os tornam uma opção atraente para construir e ajustar portfólios em resposta às mudanças nas condições de mercado ou objetivos de investimento.

Commodities

Commodities são ativos fundamentais que formam a base de bens e serviços globais, abrangendo categorias como energia, metais e produtos agrícolas. Seu investimento oferece uma maneira de diversificar portfólios além dos tradicionais instrumentos financeiros como ações e títulos. As commodities tendem a se comportar diferentemente em relação a outros mercados, especialmente em tempos de inflação ou volatilidade econômica.

O investimento em commodities pode ser realizado de várias maneiras, incluindo contratos futuros, fundos negociados em bolsa (ETFs) e ações de empresas relacionadas. Cada método tem seu próprio nível de risco e exposição ao mercado de commodities. Os contratos futuros, por exemplo, permitem alavancagem significativa, mas também apresentam risco elevado, enquanto os ETFs proporcionam uma forma mais acessível e menos volátil de investimento.

Investir em commodities requer compreensão dos fatores de mercado que influenciam seus preços, como condições climáticas, políticas governamentais e mudanças na demanda global. Uma abordagem bem-sucedida nesse tipo de investimento exige pesquisa constante e atenção às tendências globais. Assim, embora as commodities possam oferecer benefícios de diversificação de investimentos, elas também introduzem riscos específicos que devem ser cuidadosamente avaliados.

Franquias

Franquias representam uma estratégia de investimento única, permitindo que investidores operem um negócio ou empreendimento com uma marca e sistema já estabelecidos. Esse modelo de negócio oferece a vantagem de um reconhecimento de marca imediato, treinamento, suporte operacional e, muitas vezes, uma fórmula comprovada de sucesso. Investir em franquias pode proporcionar uma oportunidade de diversificação de investimentos dentro do setor empresarial, diferentemente dos investimentos tradicionais em ações e títulos.

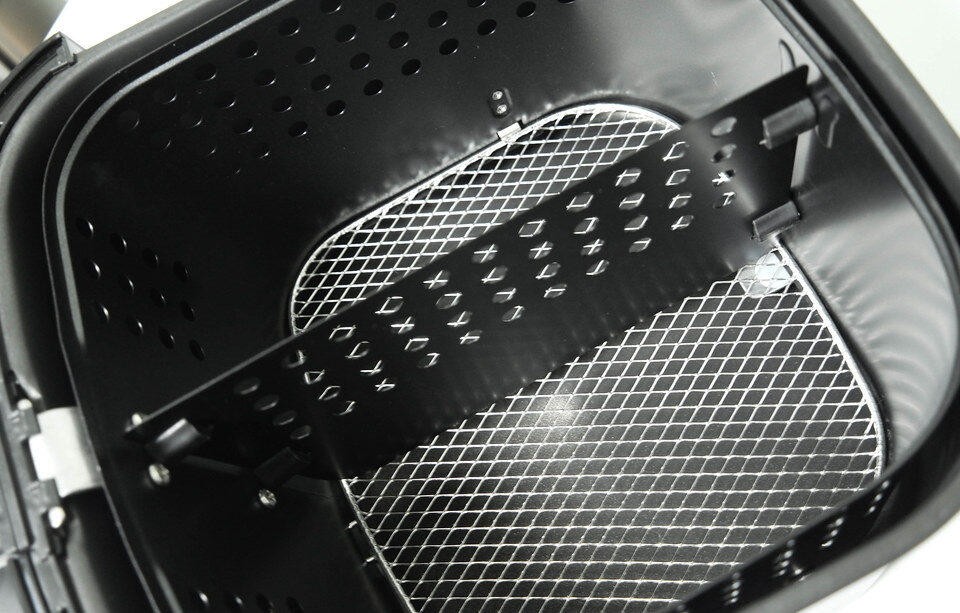

Especificamente, as franquias de lavanderia representam um segmento atraente dentro do universo das franquias. Este tipo de franquia geralmente requer um investimento inicial considerável, mas oferece retornos consistentes devido à demanda contínua por serviços de lavanderia. A operação de uma franquia de lavanderia beneficia-se de modelos de negócios comprovados, economias de escala em compras e marketing, e o suporte contínuo do franqueador para garantir a eficiência operacional e a satisfação do cliente.

Segundo a Lavanderia Dry Wash (https://drywashlavanderia.com.br/), ter uma empresa de lavanderia pode ser uma empreitada lucrativa e gratificante, especialmente em áreas urbanas densamente povoadas ou regiões turísticas onde a demanda por serviços de lavagem e secagem de roupas é alta.

Ademais, além das lavanderias, existem muitas outras opções de franquias em diversos setores, incluindo alimentação, saúde e educação, cada uma com seus próprios desafios e oportunidades. A escolha de investir em uma franquia deve ser baseada em uma avaliação cuidadosa do modelo de negócio, do potencial de mercado e da própria afinidade do investidor com o setor. Como em qualquer investimento, a diligência prévia e o planejamento cuidadoso são essenciais para maximizar as chances de sucesso.

Criptomoedas e ativos digitais

Criptomoedas e ativos digitais emergiram como uma nova classe de ativos, atraindo investidores com seu potencial de alto retorno. Diferentemente dos investimentos tradicionais, eles operam em uma tecnologia de blockchain, garantindo transações seguras e transparentes. O interesse crescente nesses ativos digitais deve-se à sua capacidade de democratizar o acesso ao investimento, permitindo a participação global sem intermediários financeiros.

O mercado de criptomoedas é conhecido por sua alta volatilidade, oferecendo tanto oportunidades significativas de ganho quanto riscos elevados. Investidores que buscam diversificar seus portfólios com criptomoedas devem estar preparados para as rápidas mudanças de preço que caracterizam esse mercado. Uma estratégia bem considerada, que inclua uma parcela cuidadosamente dimensionada em criptomoedas, pode contribuir para a diversificação do portfólio, enquanto se gerencia o risco geral.

Além das criptomoedas mais conhecidas como Bitcoin e Ethereum, o universo dos ativos digitais inclui tokens não fungíveis (NFTs), stablecoins e tokens de utilidade. Cada tipo de ativo digital oferece diferentes características e oportunidades de investimento. A compreensão profunda desses ativos, junto com uma análise criteriosa do mercado, é essencial para investidores que buscam incorporar criptomoedas e ativos digitais em seus portfólios de investimento.

Conclusão

A diversificação de investimentos constitui uma estratégia essencial para a gestão eficaz de riscos e a otimização de retornos em um portfólio de investimentos. Através da alocação de recursos em diferentes classes de ativos, mercados e geografias, os investidores podem mitigar o impacto negativo de flutuações de mercado em investimentos específicos. Essa abordagem promove não apenas a segurança, mas também o potencial de crescimento, adaptando-se a diferentes cenários econômicos e mudanças de mercado.

Investir com uma visão de diversificação exige pesquisa, planejamento e uma compreensão clara dos próprios objetivos e tolerância ao risco. Enquanto as criptomoedas e ativos digitais apresentam novas oportunidades, as classes tradicionais de ativos como ações, títulos e imóveis continuam a desempenhar papéis cruciais em um portfólio diversificado. O sucesso nesta estratégia não reside na seleção de um único ativo de alto desempenho, mas na construção de um portfólio equilibrado que possa resistir a tempos de incerteza e prosperar a longo prazo.

A jornada de investimento é marcada por desafios e oportunidades. A diversificação de investimentos, quando realizada de maneira informada e estratégica, serve como um farol para navegar por essas águas, oferecendo um caminho para alcançar objetivos financeiros com maior segurança. Conforme os mercados evoluem e novas tendências surgem, a capacidade de adaptar e ajustar portfólios será fundamental para aproveitar o potencial de crescimento, mantendo sempre um olhar crítico sobre os riscos envolvidos.